1、はじめに

日頃、相続のご相談をお受けする中で、「まずは相続税の試算から始めましょう」とお話することが多くあります。

「相続税試算」という言葉はみなさまも一度は聞かれたことがあるのではないでしょうか。

今回は相続税試算を行うことで見えてくることをお伝えします。

2、相続税試算の目的

相続税試算をすることによって、概算の相続税額や不動産の評価額などを把握することができます。

また、財産目録を作成することで遺産分割案の検討をすることができます。

将来相続が発生した際には、全ての財産を調べて1円単位で納税額を確定させる必要があります。

ですが、相続税試算をする段階では概算の把握で構いません。

まずは財産の全体像を把握することが何よりも大切です。

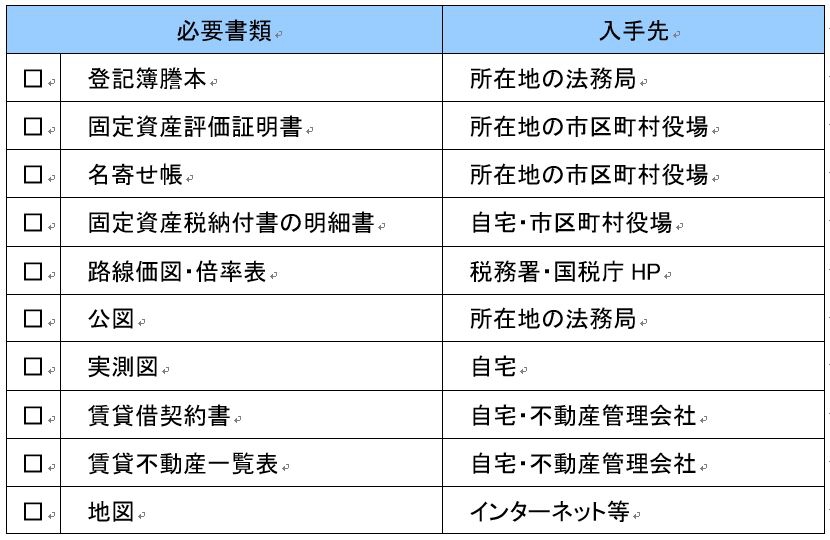

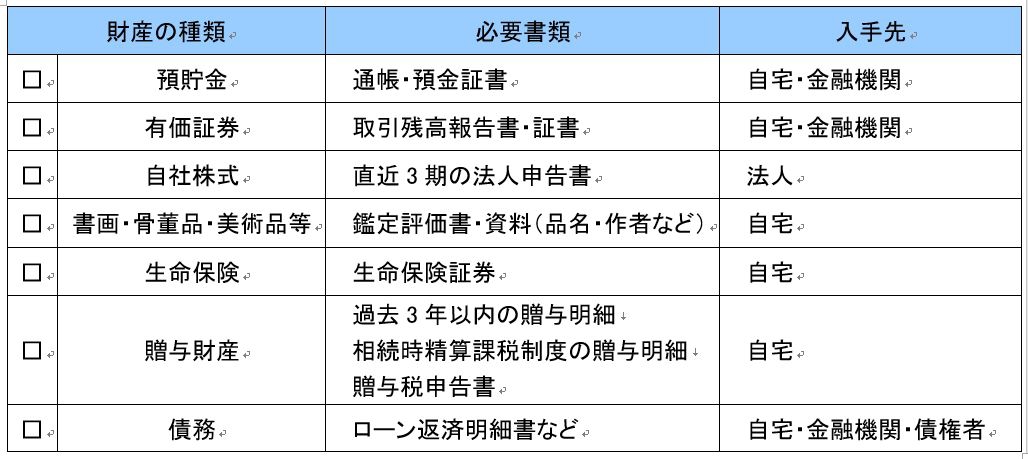

3、相続税試算に必要な情報や資料(主なもの)

①法定相続人(家族構成)

②不動産

③不動産以外の相続財産

4、相続税試算から見えてくること

相続税試算を行い、遺産分割案や財産目録を作成することで、様々なことが見えてきます。

いくつかの事例をご紹介します。

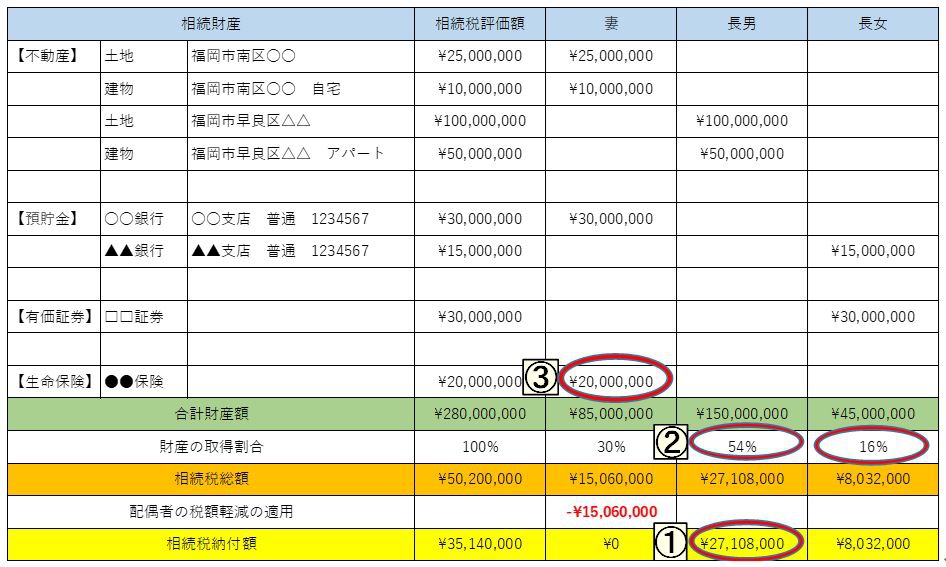

例)財産目録及び遺産分割案

※小規模宅地等の特例及び生命保険金の非課税枠は考慮せず

①相続税納税資金が不足している

財産の大半が不動産の場合、相続税の納税原資が不足することがあります。

相続税の申告は、被相続人が死亡したことを知った日の翌日から10ヶ月以内に現金一括納付が原則です。

場合によっては、相続した不動産を売却しなければ納付が困難なこともあります。

例えば「賃貸不動産を引き継いだが、小規模宅地等の特例を適用しているので、10ヶ月以内に売却ができない!」ということもあります。

賃貸不動産は、貸付事業用宅地等として小規模宅地等の特例の適用が可能です。

ですが、その宅地等を相続税の申告期限まで保有し、賃貸事業を継続して行っていることが条件となっています。

また、地価が高騰したり、賃貸物件の借入金の返済等が進むことにより、更に相続税が上がる方もおられます。

従って将来の相続に備え、保有不動産の売却及び納税原資を確保する方法を検討する必要があります。

②相続人同士で財産が公平に分けられない

財産構成が賃貸不動産と預貯金等の場合、相続人同士で財産を公平に分けられないことがあります。

例えば、預貯金と比較して賃貸不動産の価値が高い場合があります。

その際、相続人とすれば、預貯金より価値の高い賃貸不動産が欲しいと思うことが想定されます。

遺産分割をスムーズにする為には、それに見合うだけの預貯金の確保が必要ということになります。

仮に、相続人同士での話し合いがうまくまとまっていても、相続人の配偶者の間で意見がぶつかることがあります。

遺産分割がうまく整わずに賃貸不動産を共有相続すると、相続人間で意思の合致ができず、管理上で問題が起こることもあります。

従って保有財産をいかに公平に相続させるか事前準備がとても大切になります。

③生命保険金の受取人が配偶者になっている

生命保険の契約をされている方の多くで、受取人が配偶者になっているケースを見受けます。

生命保険金は、残された配偶者の生活資金として有効に活用することができます。

一方で、相続税がかかるご家庭にとっては違った側面があります。

一般的に配偶者は、配偶者の税額の軽減の適用により相続税がかからないことがあります。

従って、相続税がかかりそうなご家庭の場合、相続税負担の可能性がある子供へ受取人を変更するようアドバイスをすることがあります。

また、生命保険は民法上、遺留分の対象財産ではなく受取人固有の財産である為、代償交付金としての活用も可能です。

特に、遺言書で不動産や財産の大半を受け継ぐ相続人を受取人にすることは、有効な対策の一つです。

生命保険の受取人は保険会社へ依頼することで何度でも変更可能です。

④二次相続税が高額になる

相続や財産承継を考えたとき、「まずは、配偶者に引き継いでその後に子供たちに引き継がせよう」と考えている方も多くおられます。

しかし、その後に配偶者に相続が発生した場合思いもよらない高額の相続税がかかることがあります。

これは、二次相続時には配偶者の税額軽減の適用が無いこと、相続税の基礎控除や生命保険の非課税枠が一人分少なくなること、小規模宅地等の特例の適用を受けられなくなったり、相続税の適用税率が上がったりするケースが増えることなどにより起こります。

相続税を試算する上では、現時点での相続税額だけではなく、二次相続税まで把握することが肝要です。

5、まとめ

ご家庭によりご事情は様々です。相続税試算は相続対策を検討する上でのスタートラインとなります。

試算をされたことが無い方は、まずは顧問税理士に試算を依頼されてください。

また、過去に相続税試算を行った方でも、路線価が改定になる7月に毎年試算をすることをお勧めしています。

土地の評価や金融資産の変動等を試算に反映させ毎年棚卸をすることが大切です。

当社では、相続税や不動産に詳しい専門家とともにチームを組んで対応しております。

ご不明な点がございましたらいつでもご相談お待ちしております。